これだけでインボイス制度完全対応

導入事例

プライバシーポリシー

e-alert-store(以下,「当社」といいます。)は,本ウェブサイト上で提供するサービス(以下,「本サービス」といいます。)における,ユーザーの個人情報の取扱いについて,以下のとおりプライバシーポリシー(以下,「本ポリシー」といいます。)を定めます。第1条(個人情報)

「個人情報」とは,個人情報保護法にいう「個人情報」を指すものとし,生存する個人に関する情報であって,当該情報に含まれる氏名,生年月日,住所,電話番号,連絡先その他の記述等により特定の個人を識別できる情報及び容貌,指紋,声紋にかかるデータ,及び健康保険証の保険者番号などの当該情報単体から特定の個人を識別できる情報(個人識別情報)を指します。第2条(個人情報の収集方法)

当社は,ユーザーが利用登録をする際に氏名,生年月日,住所,電話番号,メールアドレス,銀行口座番号,クレジットカード番号,運転免許証番号などの個人情報をお尋ねすることがあります。また,ユーザーと提携先などとの間でなされたユーザーの個人情報を含む取引記録や決済に関する情報を,当社の提携先(情報提供元,広告主,広告配信先などを含みます。以下,「提携先」といいます。)などから収集することがあります。第3条(個人情報を収集・利用する目的)

当社が個人情報を収集・利用する目的は,以下のとおりです。- 当社サービスの提供・運営のため

- ユーザーからのお問い合わせに回答するため(本人確認を行うことを含む)

- ユーザーが利用中のサービスの新機能,更新情報,キャンペーン等及び当社が提供する他のサービスの案内のメールを送付するため

- メンテナンス,重要なお知らせなど必要に応じたご連絡のため

- 利用規約に違反したユーザーや,不正・不当な目的でサービスを利用しようとするユーザーの特定をし,ご利用をお断りするため

- ユーザーにご自身の登録情報の閲覧や変更,削除,ご利用状況の閲覧を行っていただくため

- 有料サービスにおいて,ユーザーに利用料金を請求するため

- 上記の利用目的に付随する目的

第4条(利用目的の変更)

- 当社は,利用目的が変更前と関連性を有すると合理的に認められる場合に限り,個人情報の利用目的を変更するものとします。

- 利用目的の変更を行った場合には,変更後の目的について,当社所定の方法により,ユーザーに通知し,または本ウェブサイト上に公表するものとします。

第5条(個人情報の第三者提供)

- 当社は,次に掲げる場合を除いて,あらかじめユーザーの同意を得ることなく,第三者に個人情報を提供することはありません。ただし,個人情報保護法その他の法令で認められる場合を除きます。

- 人の生命,身体または財産の保護のために必要がある場合であって,本人の同意を得ることが困難であるとき

- 公衆衛生の向上または児童の健全な育成の推進のために特に必要がある場合であって,本人の同意を得ることが困難であるとき

- 国の機関もしくは地方公共団体またはその委託を受けた者が法令の定める事務を遂行することに対して協力する必要がある場合であって,本人の同意を得ることにより当該事務の遂行に支障を及ぼすおそれがあるとき

- 予め次の事項を告知あるいは公表し,かつ当社が個人情報保護委員会に届出をしたとき

- 利用目的に第三者への提供を含むこと

- 第三者に提供されるデータの項目

- 第三者への提供の手段または方法

- 本人の求めに応じて個人情報の第三者への提供を停止すること

- 本人の求めを受け付ける方法

- 前項の定めにかかわらず,次に掲げる場合には,当該情報の提供先は第三者に該当しないものとします。

- 当社が利用目的の達成に必要な範囲内において個人情報の取扱いの全部または一部を委託する場合

- 合併その他の事由による事業の承継に伴って個人情報が提供される場合

- 個人情報を特定の者との間で共同して利用する場合であって,その旨並びに共同して利用される個人情報の項目,共同して利用する者の範囲,利用する者の利用目的および当該個人情報の管理について責任を有する者の氏名または名称について,あらかじめ本人に通知し,または本人が容易に知り得る状態に置いた場合

第6条(個人情報の開示)

- 当社は,本人から個人情報の開示を求められたときは,本人に対し,遅滞なくこれを開示します。ただし,開示することにより次のいずれかに該当する場合は,その全部または一部を開示しないこともあり,開示しない決定をした場合には,その旨を遅滞なく通知します。なお,個人情報の開示に際しては,1件あたり1,000円の手数料を申し受けます。

- 本人または第三者の生命,身体,財産その他の権利利益を害するおそれがある場合

- 当社の業務の適正な実施に著しい支障を及ぼすおそれがある場合

- その他法令に違反することとなる場合

- 前項の定めにかかわらず,履歴情報および特性情報などの個人情報以外の情報については,原則として開示いたしません。

第7条(個人情報の訂正および削除)

- ユーザーは,当社の保有する自己の個人情報が誤った情報である場合には,当社が定める手続きにより,当社に対して個人情報の訂正,追加または削除(以下,「訂正等」といいます。)を請求することができます。

- 当社は,ユーザーから前項の請求を受けてその請求に応じる必要があると判断した場合には,遅滞なく,当該個人情報の訂正等を行うものとします。

- 当社は,前項の規定に基づき訂正等を行った場合,または訂正等を行わない旨の決定をしたときは遅滞なく,これをユーザーに通知します。

第8条(個人情報の利用停止等)

- 当社は,本人から,個人情報が,利用目的の範囲を超えて取り扱われているという理由,または不正の手段により取得されたものであるという理由により,その利用の停止または消去(以下,「利用停止等」といいます。)を求められた場合には,遅滞なく必要な調査を行います。

- 前項の調査結果に基づき,その請求に応じる必要があると判断した場合には,遅滞なく,当該個人情報の利用停止等を行います。

- 当社は,前項の規定に基づき利用停止等を行った場合,または利用停止等を行わない旨の決定をしたときは,遅滞なく,これをユーザーに通知します。

- 前2項にかかわらず,利用停止等に多額の費用を有する場合その他利用停止等を行うことが困難な場合であって,ユーザーの権利利益を保護するために必要なこれに代わるべき措置をとれる場合は,この代替策を講じるものとします。

第9条(プライバシーポリシーの変更)

- 本ポリシーの内容は,法令その他本ポリシーに別段の定めのある事項を除いて,ユーザーに通知することなく,変更することができるものとします。

- 当社が別途定める場合を除いて,変更後のプライバシーポリシーは,本ウェブサイトに掲載したときから効力を生じるものとします。

インボイス制度とは?なぜ必要なのか

2023年10月1日から、消費税の仕入税額控除の方式としてインボイス制度が導入されます。インボイス制度の具体的な内容についてまとめました。インボイス制度とは

インボイス制度とは「適格請求書等保存方式」のことをいいます。所定の記載要件を満たした請求書などが「適格請求書(インボイス)」です。インボイスの発行または保存により、消費税の仕入額控除を受けることが可能です。インボイス制度は売り手側、買い手側双方に適用されます。売り手側は、取引相手(買い手)から求められたときには、インボイスを交付しなければなりません。買い手側は、原則として取引相手(売り手)から交付を受けたインボイスの保存が必要となります。

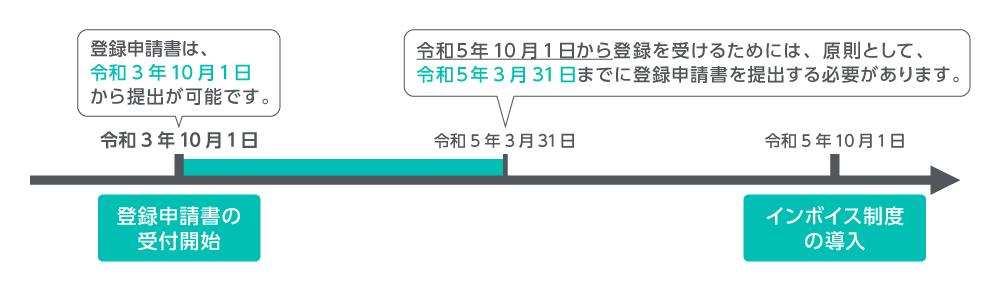

インボイス制度は2023年10月1日からスタートします。それまでに、売り手側は「適格請求書発行事業者」になっていなければなりません。適格請求書発行事業者でなければ、インボイスを発行できないからです。登録申請書の提出が可能となるのは、2021年10月1日以降です。

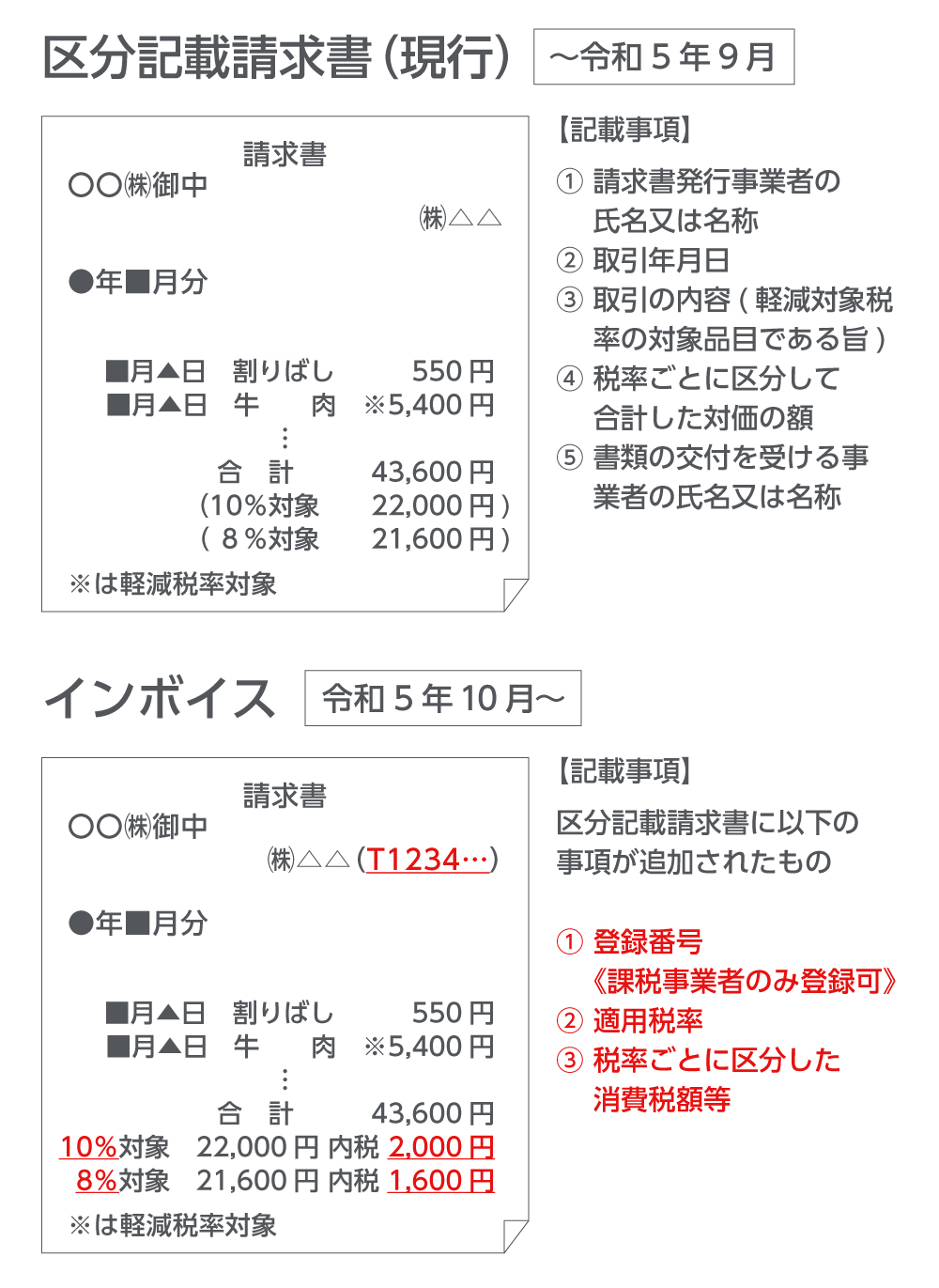

インボイスと現行の「区分記載請求書」との違い

インボイスは、現行の「区分記載請求書」に記載事項が追加されています。現行の「区分記載請求書」の記載事項は次のとおりです。

(1) 請求書発行事業者の氏名又は名称

(2) 取引年月日

(3) 取引の内容(軽減対象税率の対象品目である旨)

(4) 税率ごとに区分して合計した対価の額

(5) 書類の交付を受ける事業者の氏名又は名称

インボイスは現行の「区分記載請求書」の記載事項に加え、次の3つが追加されています。

(1) 登録番号(課税事業者のみ登録可)

(2) 適用税率

(3) 税率ごとに区分した消費税額等

区分記載請求書等保存方式とは

現行方式が「区分記載請求書等保存方式」です。区分記載請求書等保存方式は、消費税の軽減税率制度実施に伴い、2019年10月1日から導入されました。「区分記載請求書」とは、それまでの請求書の記載事項に加え、軽減税率の対象品目である旨と、軽減税率(8%)に該当する品目の税込み対価の額、標準税率(10%)の品目の税込み対価の額が分けて記載された請求書のことをいいます。

インボイス制度がスタートする、2023年9月30日までの経過措置としての位置づけといえるでしょう。

インボイス制度が必要となる背景

インボイス制度が必要となる背景には、8%と10%の2つの消費税率の存在があります。2019年10月1日の消費税率の8%から10%への引き上げに伴い、食料品などに対し軽減税率が導入されました。2つの税率が平行して運用されているなか、どの取引や商品に、どちらの税率が適用されているかを明確にする必要が出てきました。これによって、正確な経理処理が可能になると期待されています。

一方、税を徴収する側からは、適正な課税を確保するための仕組みという見方もできます。

免税事業者等からの課税仕入に係る経過措置とは

免税事業者とは、基準期間における課税売上高が1,000万円以下の事業者を指し、納税義務が免除されます。インボイス制度では、免税事業者など、適格請求書発行事業者以外から行った課税仕入は、原則として仕入税額控除を行うことができません。免税事業者はインボイスを発行できないからです。ただし経過措置として、インボイス制度の導入から当面の間は、現行の「区分記載請求書等」であっても一定割合の仕入税額控除が認められています。

具体的な内容は次のとおりです。

期間による仕入税額控除割合

| 期間 | 割合 |

|---|---|

| 2023年 10 月1日から2026年9月 30 日まで | 仕入税額相当額の80% |

| 2026年 10 月1日から2029 年9月 30 日まで | 仕入税額相当額の50% |

経理業務の効率化がうまくいく企業の特徴とは?

・インボイス制度や電帳法等など法令対応の準備ができている・改善すべき経理業務を整理できている

・テクノロジー導入など、効率化すべき対策が把握できている

経理業務の効率化を実現させる解説資料を今すぐダウンロード

⇒経理トレンドから見えてくる今後の経理の姿と実現ステップ

インボイス制度導入による影響

インボイス制度導入による影響は課税事業者、免税事業者双方にあるため、注意が必要です。課税事業者に必要な準備は?

インボイスを発行するためには、適格請求書発行事業者になる必要があります。適格請求書発行事業者になるには、登録申請書を税務署に提出します。インボイス制度がスタートする2023年10月1日から登録を受けるためには、2023年3月31日までに登録申請書を税務署に提出する必要があります。

登録申請のスケジュール

【出典】国税庁リーフレット

経理事務への影響

インボイスは、現行の「区分記載請求書」の記載事項に次の3項目が追加されます。(1) 登録番号(課税事業者のみ登録可)

(2) 適用税率

(3) 税率ごとに区分した消費税額等

請求書や帳簿などを、これら所定の記載要件を満たしたフォーマットにしておくよう準備しましょう。

税額計算方法の一部が変わる

インボイス制度がスタートすると税額計算方法の一部が変わります。売上税額

・現行の税額の計算方法(割戻し計算)は継続

・消費税額の合計額に100分の78を掛けて計算した金額を売上税額とすることが可能に(積上げ計算の特例)

・ただし売上税額を積上げ計算にした場合、仕入税額も積上げ計算とする必要

仕入税額

・現行の税額の計算方法(積上げ方式)は継続

・8%と10%の適用税率ごとの仕入れ総額に108分の8または110分の10を掛けて課税標準額を計算し、それぞれの税率(6.24%または7.8%)を掛けて仕入れ税額を算出することが可能に(割戻し計算の特例)

・ただし仕入税額を割戻し計算にした場合、売上税額も割戻し計算とする必要

【出典】国税庁

経理事務が煩雑化する

インボイスは課税事業者である適格請求書発行事業者しか発行できません。そのため、仕入れ先にインボイスが発行できない免税事業者がいた場合、免税事業者と課税事業者を分けて経理処理をする必要が出てきます。免税事業者への影響

免税事業者は、インボイスを発行できる適格請求書発行事業者になるため課税事業者になるかどうか、選択を迫られる可能性があります。適格請求書発行事業者になると、基準期間における課税売上高が1,000万円以下であっても免税事業者にはならず、消費税の申告義務が生じます。課税事業者にならないと、課税事業者と取引をしてもらえない事態も想定されるといわれています。中小企業や個人事業主などにとっては、避けて通れない選択といえるでしょう。

インボイス制度に対応するためにするべきこと

インボイス制度に対応するため何をすべきかについて、課税事業者の場合、免税事業者の場合それぞれについてポイントをまとめました。課税事業者の場合

・適格請求書発行事業者登録の有無を確認買い手の立場として必要な準備です。取引先からインボイスを発行してもらえないと、消費税の仕入額控除を受けることができないからです。もし取引先が免税事業者だったら、適格請求書発行事業者になる予定があるかも確かめるとよいでしょう。

継続的に取引を行う取引先に免税事業者がいる場合、課税事業者と分けて管理する必要もあるでしょう。

・インボイスに対応したレジの導入

現行の「区分記載請求書」ではインボイス制度に対応できません。インボイスに対応したレジへの買い替えや改修が必要です。インボイスに対応したレジへの買い替えや改修には、相応のコストがかかることを念頭に置いておきましょう。

・インボイスに対応した受発注システム、請求書管理システムの導入

現在使用している受発注システム、請求書管理システムが、インボイスに対応していない可能性が考えられます。この場合、システムの改修や入れ替えを行う必要があります。

システムの改修や入れ替えを自前で行うにはコストがかかります。クラウドサービスを利用すれば、コストを抑えることが可能とされています。検討してみるとよいでしょう。

免税事業者の場合

免税事業者が適格請求書発行事業者として登録を受けるためには、事前に「消費税課税事業者選択届出書」を提出し、課税事業者となる必要があります。ただし、経過措置が設けられています。インボイス制度がスタートする2023年中に登録を受ける場合は、登録を受けた日から課税事業者となることができます。また、2023年3月31日までに登録申請書を提出できない困難な事情がある場合は、2023年9月30日までに登録申請書に事情を記載して提出し、税務署長から適格請求書発行事業者の登録を受けたときは、2023年10月1日に登録を受けたこととみなされます 。